ステップ3 最高の銘柄を最適なタイミングで買う方法

●ブル相場において過ちを犯す可能性は少なく、本格的に値上がりする可能性が最も高いタイミングで、良い銘柄を選択するための法則がある。これらは半世紀にわたる各年の大きな勝ち銘柄(100%~1000%以上高騰した銘柄)が共有する特徴に基づいている。

●どんな銘柄でも、その企業の実態を本当に理解できている銘柄を買う。理解が深ければ安直に株を手放すことはしない。重要なことは常に保有株に関してマーケットが何を伝えようとしているのか注意を払うことである。

●各業界のNo1の企業を選ぶべきである。ただし、このNo1は知名度やブランドではなく、EPSの伸び率、資本利益率(ROE)、売上利益率、売上の伸びなどである。

●株の購入においてはタイミングが重要だが、それは株価が最安値(底値)ということではない。大きく値上がりする確率が最大であるときである。これを見きわめるのに必要なことは、ファンダメンタルズデータ(経済成長率、物価上昇率、失業率、経常収支、財政収支や各企業の業績や財務状況、PER[株価収益率]など)を参考にしながら、チャートを詳しく調べることである。特に日足、週足、月足の値と出来高のチャートが大切である。

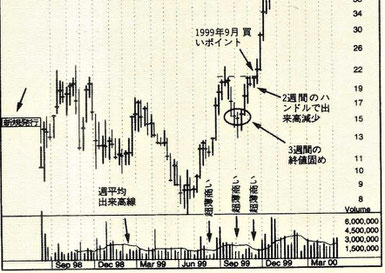

-カップウィズハンドル-

●過去50年における最高の銘柄で最も頻繁にみられた、上放れのベースとなるパターンであるが、コーヒーカップを横から見た時の形に似ているためこの名称がつけられた。

●カップの底部とハンドルの下部の出来高が低水準になる傾向がみられる。これは売りが減って、強気に動く前触れの可能性を秘めている。

“8週カップウィズハンドルからわずか24週間で1414%上昇”

●ベア相場でこのような株を買う最高のタイミングは、安値を切り下がりながら下げていた株価が再び上がり始めてハンドルを完成させ、ハンドル部分の前の高値をまさにブレイクしようとするときである。

●カップウィズハンドルは高値から下げて引けた第1週から始まって、6~8週間続く。多くは完成するのに6カ月から1年かかる。パターン内の絶対高値から絶対安値への調整幅は一般的に25~40%である。

●ハンドルの押し(下落)は、高値から最安値の幅の8~12%以内であることが一般的だが、ベア相場では20%以上になるケースもある。この押しは、急落した日に株主をさらに振るい落とす。

●ハンドル下部における下方調整は、株主を最後のひと下げでさらに振るい落とすことと、カップの底からの強い反発の後の一般的にみられる調整である。

●ハンドルの最後の振るい落としは終わり近くで起こる。その後株価が反転して出来高を増加させたときが絶好の買い場になる場合が多い。

●ハンドルは横ばいに1~2週間と短いことも、10週間近く続くこともある。ハンドルが全くないケースも少ないがある。

●株価パターンを形成する調整や揉み合いの多くが、12~13週、ことによっては24~26週続くことは偶然ではない。この期間は企業の業績発表がある3ヵ月サイクルに対応しており、多くのプロの投資家は次の業績発表まで資金の投入を手控えることがあるからである。

-ダブルボトム-

●このパターンはカップウィズハンドルほど頻繁には現れない。Wのようなパターンであるが、ほとんどが2つ目の下げ足が1つ目の安値より下がっている。1つ目の下げ足で振るい落とされなかったり、下げても前よりも下がることはないと願っていた残りの弱気の株主たちを振るい落とすことになる。

●株価が下がると買いたい水準まで下がったと判断した機関投資家たちが買いに動く。ダブルボトムの絶好の買値はWの中央の高値の水準である。

●株価がこれらのパターンから上放れするときは、その日の出来高がその銘柄の1日平均より50%以上多いことが必要である。過去の顕著なケースでは100、200%以上も出来高を増やしている。上放れした日の出来高増が20%以下の場合は、情報を豊富に持っているプロたちの買い控えが考えられ、上放れが起きない可能性は高くなる。また、週足チャート上で上放れした週の出来高が前の週より少ない場合も、挫折する可能性が高い。

ステップ4 利益を確定する最適なタイミングで売る方法

●株価が20~25%上がったところで、まだ値上がりしているときに利益の多くを確定し、7~8%下がったところですべて損切りするというのが基本である。実績に裏付けられた“売りルール”をうまく実践できるようになることが非常に重要である。

●20~25%の利益確定の例外も必要である。例えば、強いブル相場で、その企業の現在と過去3年間の収益と売上の伸びが堅調で、ROE(自己資本比率)が高く、株を保有している機関投資家が優良で、強い産業グループ内のリーダーであり、健全なベースパターンから上放れしてわずか1、2、または3週間で20%と大きく急騰した場合は、その時点では利益確定はせず、少なくとも8週間は保有するというルールである。これは過去の相場に関する研究において、序盤でロケット並みの勢いのある銘柄が、他を圧倒するような大きな勝者になる可能性が高いためである。

ただし、仮に8週間保有した強力な銘柄であっても、更に保有するかどうかはあらためて状況を分析した上で、やはりルールを設け、それに沿って判断をする。考えられるルールとしては、「期間を決める」、「移動平均線と比較する」、「今後の1~2年の収益予測をもとに予想されるPER(株価収益率)の伸びを検討する」などがある。

●20~25%の利益確定ルールを基本としつつ、飛躍する例外的な株を見極め、新たなルールに従って長期保有を実現できれば、大きな利益を得ることができる。「大きな利益は、アイデアによってではなく、相場に踏みとどまることによって得られる」ということが言える。

●PERは重要な指標ではあるが、それ以上に重要なことはその会社の業績やポテンシャル、そして信頼できる機関投資家による安定した株保有が重要である。

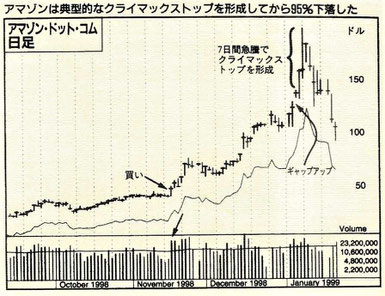

-クライマックストップ-

●何カ月も上昇し続けた主導株が突然、それまでのあらゆる週よりも速いテンポで急騰し始める。

“アマゾンドットコムは典型的なクライマックストップを形成してから95%下落した”

画像出展:「FinTech」

“アマゾン史上最大の株式分割は何を意味する? 専門家はどう見たか”

こちらは1997年~2022年までのグラフです。この後、約$1600まで下げました。今のアマゾンの最新株価は$178.50(2024年8月31日)。2022年6月に20対1の株式分解しているので、もしこの株式分割がなかったとすると現在の株価は$3570に相当します。

●クライマックストップは誰が見ても更に2倍になりそうな株をみんなが買おうとしている状況である。だが、みんなが興奮してその上昇に引き込まれた、まさにそのとき、クライマックストップは崩れる。

●クライマックストップの兆候は窓を空けて寄り付くことである(エグゾースションギャップという)。例えば、前夜70ドルで引け、翌朝75ドルで寄り付くというように普通はある値刻みがない。それは最後を示すシグナルなのであり、売りに回るときである。天井まであと1日か2日かもしれない。株はまだ上がっていて超強気に見えるが、売ることを考える。なぜなら、クライマックストップで天井に到達した株は急落することが多いからである。これは多くの人が知ったときは買うような人は既に買ってしまい、値下がり局面を迎えているためである。群集心理は、ここぞという相場の大転換点において常に間違っていると考えた方が望ましい。

●『投資で勝つには、勝つために自らを備えることが必要だ。運、不運は関係ない。意を決して自分の過去のすべての過ちから学べば、勝つために備え、学ぶことができる。偉大な投資家たちもみんな最初は過ちを犯していた。』

●20~25%で利益確定できれば、その利益で満足すべきである。株価がさらに高騰したとしても、手にした現金で他の有望株を買うことができる。また、25%の利益確定を3回続けられれば75%の利益を得ることになる。これはとても大きな利益である。

●投資はただでさえ難しいので、買い持ちと空売りを同時にやるような複雑なことはせず、シンプルにやることが一番である。

ステップ5 ポートフォリオ管理―損を抑えて利益を伸ばす方法

●株式ポートフォリオ管理は、ガーデニングに似ている。気を配らないと美しい花は雑草に覆われてしまう。買値より上がっている株が“花”で、1番下がっているか、1番上がっていない株が“雑草”である。もし、雑草を駆除する場合は最もダウンの大きな銘柄から手をつけるのが良い。心情的には株価が戻ることを期待したいものだが、株価が大きく下がっているとすれば市場はネガティブな評価を下しており、元の高い評価を獲得するには、一般的には多くの時間がかかるものである。

商人も売れない商品は値下げしてでも売り切り、売れ筋の商品に入れ替えようとする。ポートフォリオ管理もそれと同じである。

画像出展:「Garten」

ポートフォリオ管理を“花壇”に例えるのはすごくいいなと思いました。

これは月末に行っている資産の棚卸に関する資料の一部で8月31日のものです。銘柄も株数も見えず役に立たない代物ですが、思いきって貼りだしました。

緑Boxはコア(ETF:インデックスファンド)ですが、最低目標としている40%に少し足りていません。ピンクBoxは、個人的に応援したいバイオテクノロジーの新しい会社で“寄付”のつもりで少々買いました。

●ポートフォリオ管理はある程度限定し、十分に追跡できる範囲にしておくことも重要である。例えば、銘柄数の上限を決め、それを超える場合は、最もパフォーマンスの悪い株を売却することで上限を守ることである。

●株価は常に上下するが、長期的に見れば値上がりしている株を買増し、見込みのある保有銘柄の株数を増やし、見込みの低い保有銘柄の株数を減らしていくことは理にかなっている。

●買い増しで注意すべきは、ブル相場かどうかである。ベア相場での買い増しが効を奏することはほとんどない。ベア相場では現金比率を高めることが大切である。

●空売りは自分が何をやっているかを十分に理解しながら、正確に物事を運ぶスキルが必要であり、空売りしてはいけないタイミングがたくさんある。空売りを比較的安全にできる本当に正しいタイミングはわずかしないので、買うよりも複雑で難しい。

●「ナンピン(難平)買い」とは保有銘柄が下落したときに、買い増しをして平均購入単価を下げることだが、これはすべきではない。ただしブル状態の押し目買いは別である。ベアな状況でのナンピン買い下がりは絶対に止めるべきである。

●最初に購入した株に益が出ていない場合は、けっしてそれ以上の投資をするべきではない。

●一桁以下の低位株や顕著な薄商い(1日の平均出来高が少ない)の低位株は避けた方が良い。

●1997~2000年における上位50の値上がり株がそのベースから上放れたときの平均価格は46.78ドルで、それから61週で1031%値上がりした。

●取引時間内に株を売買するときは成行の方が望ましい。これは確実に売買できるからである(株の売買では25セント)を気にするべきではない。

●ポートフォリオ管理において何かを行わないことが大切であることもある。「PER(株価収益率)、配当、簿価」は少なくともブル相場では必要以上に意識しない。基本的なことは優良企業のPERは一般的に高く、優良でない企業のPERは低いということである(プロスポーツのスター選手の年棒が高いのといっしょである)。

●税金も気になるものではあるが、売買の決断からは税金は排除した方が良い。利益の一部を国が取るのは、投資が成功している代償の一部と思った方が良い。納税は多くの成功したベンチャー企業と同じ、勝者の証でもある。

●投資で成功するには自尊心や高いIQよりも、正直さ、倫理観、謙虚さの方が重要な要件である。過去の失敗を受け入れ、そこから学ぶことが賢くなる方法である。古い市場の通念にしがみつくような頑固さやエゴを捨て、新しい投資法を学ぶことに積極的であることが重要である。

●銘柄選択に成功するために必要なことは、企業とその企業が属する産業に関して理解することが60~65%、チャートと相場の動きを理解していることが35~45%である。

●大きな勝ち銘柄の共通した特長は、高い売上総利益率(Gross Margin)、高い資本利益率(ROE)とともに、利益と売上を大幅に伸ばしている企業だった。これらの企業はそれぞれの産業におけるトップ企業であり、通常より高いPER水準で取引されていた。強固なファンダメンタルズ、機関投資家による保有、革新的な新製品やサービスなどの条件が整っていた。

●『どんなことでもそうだが、報いが得られるかどうかは、どれだけ努力するかに依存する。勉強と観察を絶え間なく行うことで得られる細かい重要な情報の積み重ねが、あなたの知識とスキルを向上させ、投資の世界で成功するか、もう一歩のところでとどまるかの分かれ道になる。』

ご参考

「ディストリビューション」、「ストーリング」、「フォロースルーデー」、「カップウィズハンドル」に加え重要な指標として「ベアリッシュリバーサル」、「ブリッシュリバーサル」があります。

感想

1.最も大切なことは「貴重な資産をリスクから守りながら運用する」、「願望やこだわりではなく方針を重視する」、「市場の動向を感じて行動する」、「欲ブタにならない」、そして、そのための情報収集を行い勉強するということだと思います。

2.長期運用は特別なものではなく、基本的には短期と同じであると理解しました。おそらく、2つの運用の差は何を重視するかという重みづけの部分ではないかと思います。また、その投資する企業に対する理解の深さも大きく左右する要因になると思います。

3.優れた企業、魅力的な企業、業績の良い企業を見つけ出し、それらの会社でポートフォリオ(美しい花壇)を作ればリスクを減らせると思います。

4.「良い会社で理解できる会社に分散投資」し、「利益確定ルール」、「利益確定例外ルール」、「損切ルール」に従って運用すれば、大きな損失を避けることができると思います。

※【利益確定】について

・利益確定(利確)を迷うのは、「今、利確してどんどん上がったら儲けが減ってしまう!」という「欲ブタ」な気持ちです。一方、利益を確保するという行動は「資産を守る」という方針に合致します。

ほとんどの投資家は利益確定を行います。さらに株価は市場動向によって必ず上下します。こう考えると、利益確定は「資産を守る」上で非常に重要です。

また、キャッシュを保有しているということは、買い場が来た時に投資ができるため「株式投資を楽しむ」という見地からもお勧めです。言い換えれば、『より楽しく、より安全に資産を増やす』⇒『冷静かつ確実に【利確】をしていく』ということではないかと思います。

【資産を守って奇麗なポートフォリオで楽しく運用】、この大方針でやっていきたいと思います。(現在、米国株に関しては“塩漬け”の1社を除いて、ポートフォリオの会社はすべて働いてみたい会社ばかりです。そのような社員感覚でこれらの企業を見ていることも、楽しい要因なんだと思います)

ご参考(2024年10月24日):“ばっちゃまの米国株”より

個人的に「着實質實」な人生を目指したいと思っているのですが、ウォーレン・バフェットが凄い人であることを知りました。

ご参考(2025年5月10日)

トランプ関税による大きな株価の変動も少しずつ落ち着いてきているように思いますが、以下の教訓は「売るべきか、保有すべきか」の判断の基本だなと思います。

画像出展:「ばっちゃまの米国株」

ピーター・リンチという方だそうです。